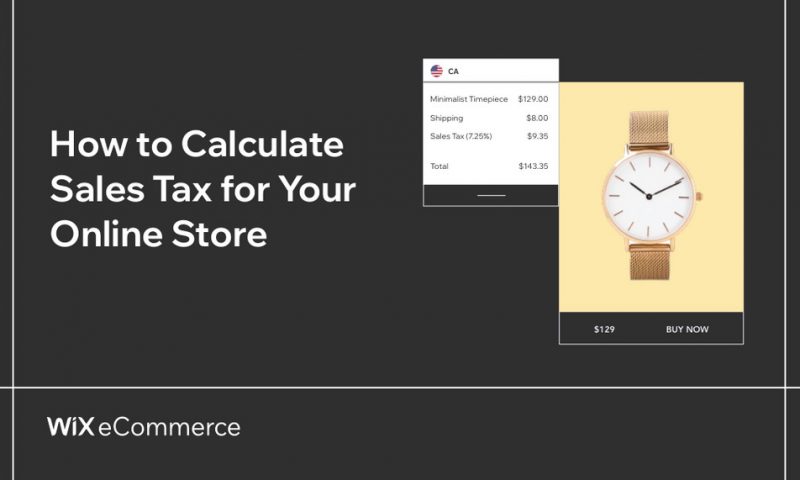

Как рассчитать налог с продаж для вашего интернет-магазина

Один из лучших способов предсказать прибыльность вашего интернет-магазина — изучить вашу ценовую стратегию. Цена любого продукта зависит от связанных с ним затрат, включая оптовую цену, стоимость доставки и налог с продаж. Ваша прибыль и доход будут определяться этими расходами; Если вы установите слишком низкую розничную цену, вы можете получить меньшую прибыль. Слишком высокая, и вы можете упустить продажи.

Некоторые аспекты вашей ценовой стратегии, например оптовые затраты, легче понять и определить. Другие факторы, например, как рассчитать налог с продаж, могут быть немного более напряженными и сложными, особенно для онлайн-бизнеса с глобальным охватом. Это связано с тем, что при расчете налога с продаж для вашего интернет-магазина редко существует универсальный подход. Вместо этого вам придется ориентироваться в правилах города, округа, штата и страны, чтобы понять свои налоговые обязательства.

Читайте также: Как начать бизнес, Лучшие решения для онлайн-платежей >

В этой статье мы расскажем все, что вам нужно знать о налоге с продаж. Вы узнаете, что такое налог с продаж и нужно ли вам вообще взимать налог с продаж. Затем мы поделимся различными формулами, которые помогут вам рассчитать налог с продаж для вашего бизнеса.

Что такое налог с продаж?

Налог с продаж – это вид налога на потребление, который составляет небольшой процент от общей суммы продаж. Вам нужно взимать налог с продаж только тогда, когда кто-то покупает у вас товары или услуги. Получив его, вы передаете его правительству.

Налог с продаж регулируется на уровне штата: 45 штатов и Вашингтон, округ Колумбия, взимают налог с продаж для оплаты таких вещей, как школы, дороги и общественная безопасность. Однако каждый штат создает свои собственные правила и законы – в рамках правовой базы – когда дело доходит до администрирования налога. Например, сумма налога с продаж, которую необходимо взимать, а также типы продуктов и услуг, облагаемых налогом, варьируются от штата к штату.

Большинство штатов также разрешают местным регионам, таким как города и округа, вводить собственный налог с продаж, поэтому общая сумма налога с продаж может состоять из трех или четырех более мелких компонентов (ставка налога штата, ставка налога округа и ставка налога округа). районный налог, например).

Нужно ли взимать налог с продаж?

Для традиционных обычных предприятий легко определить, нужно ли взимать налог с продаж и в каком размере. Если вы продаете только из одного места, вам нужно будет найти ставку налога с продаж и взимать эту ставку со всех клиентов.

Однако онлайн-продажи усложняют ситуацию. Необходимость взимать налог с продаж зависит от нескольких факторов:

01. Облагаются ли налогом товары, которые вы продаете?

Многие физические предметы, такие как мебель, электроника и книги, облагаются налогом, но некоторые услуги (например, консультации или ремонт дома) не облагаются налогом с продаж. Некоторые предметы также считаются «предметами первой необходимости» и не могут облагаться налогом во всех штатах.

Например, бакалейные товары, одежда, пищевые добавки и цифровые продукты (книги, музыка, фильмы и т. д.) могут не облагаться налогом. Опять же, эти рекомендации различаются в зависимости от штата, поэтому обязательно обратитесь в налоговый орган каждого штата, чтобы узнать, облагаются ли налогом продукты, которые вы продаете.

02. Где находятся ваши клиенты? У вас там есть связь?

Налог с продаж обычно зависит от места доставки товара (если вы отправляете товар покупателю в Калифорнии, от вас может потребоваться уплата налога с продаж в Калифорнии) и от того, есть ли у вас прочная связь с государство (называемое «связующим звеном»).

У вас всегда будет налог с продаж в вашем родном штате, однако следующие виды деятельности могут подпадать под действие правил налога с продаж этого штата:

Наличие офиса, склада, магазина или другого физического присутствия бизнеса.

Наличие сотрудника, подрядчика, продавца или другого лица, выполняющего работу для вашего бизнеса.

Хранение инвентаря

Работа с партнерами или кем-то, кто рекламирует ваш продукт в обмен на часть продаж.

Наличие отношений прямой поставки (например, третья сторона, которая осуществляет доставку вашим клиентам)

В некоторых штатах также установлены пороговые значения продаж для учета налога с продаж. Например, если ваш объем продаж превышает 100 000 долларов США, вам может потребоваться заплатить налог с продаж в этом штате.

Чтобы понять налоговую ответственность вашего бизнеса, начните с изучения законов о взаимосвязи в штатах, где ваш бизнес физически присутствует или соответствует пороговым значениям экономической взаимосвязи. После того, как вы перечислили эти штаты, рекомендуется подтвердить свой список у сертифицированного бухгалтера.

Как рассчитать налог с продаж

Как только вы поймете свои обязательства по уплате налога с продаж, пришло время выяснить, какую сумму налога с продаж вам нужно собирать.

Определите ставку налога с продаж для каждого штата, где вы платите налоги.

Рассчитать общую сумму транзакции для товара

Рассчитаем процент налога с продаж от общей суммы

01. Определите ставку налога с продаж для каждого штата, где вы платите налоги.

Во-первых, определите ставку налога с продаж для каждого штата, где вы обязаны платить налоги. Затем умножьте эту ставку на цену продажи. Выполняя этот шаг, не забудьте преобразовать процент в десятичную дробь, чтобы 8% стало 0,08.

(Стоимость товара) * (ставка налога с продаж) = общий налог с продаж

Например, в Сиэтле ставка налога с продаж составляет 10,1%. Если вы хотите рассчитать налог с продаж, требуемый для товара стоимостью 50 долларов, формула будет следующей:

50 [Стоимость предмета] * .101 [Ставка налога с продаж] = 5,05 долларов США [Общий налог с продаж]

02. Рассчитать общую сумму транзакции для товара

Если вы хотите рассчитать общую сумму транзакции для товара, объединив цену продажи и требуемый общий налог с продаж, вам нужно умножить цену продажи на 1 + ставку налога с продаж.

(Стоимость товара) * (1 + ставка налога с продаж) = общая стоимость транзакции

Если взять тот же товар стоимостью 50 долларов, формула будет такой:

50 [Стоимость товара] * 1,101 [1 + ставка налога с продаж] = $55,05 [Общая стоимость транзакции]

03. Рассчитайте процент налога с продаж от общей суммы.

Что, если вы хотите выяснить, как рассчитать процент налога с продаж от общей суммы? Это может быть полезно, если у вас есть квитанции об общей сумме транзакции, но вы не уверены, какой процент от этой суммы следует выделить на налог с продаж. Формула для расчета процента налога с продаж от общей суммы:

Общая сумма налога с продаж / стоимость товара * 100 = процент налога с продаж от общей суммы

Если бы вы знали, что продали товар стоимостью 50 долларов США с налогом с продаж в размере 5,05 доллара США, вы бы использовали следующую формулу, чтобы определить процент налога с продаж:

5,05 [Общая сумма налога с продаж] / 50 [Стоимость товара] * 100 = 10,1 [ Процент налога с продаж от общей суммы]

Упрощение налога с продаж для вашего интернет-магазина

Самостоятельный расчет налога с продаж может быстро стать для владельцев малого бизнеса обременительным процессом, выполняемым вручную. Вам нужно не только отслеживать все места, где вы платите налог с продаж, и следить за тем, чтобы взималась правильная сумма, но вы также должны быть в курсе постоянно меняющихся налоговых правил.

Более простой способ управления налогом с продаж – использовать автоматизированное решение по налогу с продаж. Благодаря автоматизированной системе расчет налогов для вашего бизнеса становится простым: все, что вам нужно сделать, это выбрать штаты, в которых вы ведете бизнес, а программное обеспечение позаботится обо всем остальном.

Wix Merchants может воспользоваться преимуществами автоматической интеграции налога с продаж с Avalara, которая автоматически рассчитывает налог с продаж для каждого места, в котором вы продаете, поэтому ваши клиенты всегда получают ставки в режиме реального времени, когда они совершают покупки и оформляют заказ. Больше нет необходимости полагаться на почтовые индексы или таблицы ставок, поскольку ваши ставки налога с продаж обновляются и рассчитываются на основе самых актуальных правил во всем мире. Эта автоматизированная система может сократить время, которое вы тратите на налоговую деятельность, на 50% и более.

,Чтобы подключить интернет-магазин Wix к Avalara:

Войдите в свою учетную запись Wix.

На панели управления сайта Wix нажмите «Настройки».

Выберите Налог на магазин.

Нажмите «Получить автоматический налог» в правом верхнем углу.

Нажмите + Добавить страну, чтобы добавить регионы, в которых вы продаете и отправляете товары в любую точку мира. Avalara автоматически рассчитает уровень налогового соответствия для каждого добавляемого вами региона.

Вот несколько руководств по настройке автоматизации налога с продаж, если вы продаете в ,штатах с самоуправлением или ,Канаде.

У вас еще нет интернет-магазина? ,Создайте свой сайт электронной коммерции и начните продавать сегодня.

Как определяется налог штата

Подоходный налог штата – это налог, взимаемый правительствами штатов с доходов физических и юридических лиц в пределах их юрисдикции. Конкретный способ определения подоходного налога штата варьируется от штата к штату, но существуют некоторые общие принципы, которые применяются.

Определение налогооблагаемого дохода

Первым шагом при определении налоговых обязательств штата является расчет налогооблагаемого дохода. Это делается путем взятия валового дохода налогоплательщика и вычитания всех допустимых вычетов и освобождений. Валовой доход определяется как весь доход из любого источника, включая заработную плату, оклады, чаевые, проценты, дивиденды, прирост капитала и доход от аренды. Вычеты – это расходы, которые разрешено вычитать из валового дохода для уменьшения налогооблагаемого дохода. Общие вычеты включают стандартные вычеты, детализированные вычеты по процентам по ипотечным кредитам, благотворительные взносы, а также уплаченные государственные и местные налоги. Освобождения представляют собой суммы денег, которые вычитаются из налогооблагаемого дохода до расчета налога. Общие исключения касаются личных исключений и освобождений для иждивенцев.

Расчет государственного подоходного налога

После того как налогооблагаемый доход определен, следующим шагом является расчет обязательств штата по подоходному налогу. Это делается путем применения ставки подоходного налога штата к налогооблагаемому доходу. Ставки подоходного налога штата могут быть фиксированными, то есть одна и та же ставка применяется ко всем уровням доходов, или прогрессивными, то есть более высокие ставки применяются к более высоким уровням доходов.

Налоговые льготы по подоходному налогу штата

Помимо вычетов и освобождений, многие штаты также предлагают налоговые льготы для снижения налоговых обязательств штата по подоходному налогу. Налоговые льготы представляют собой сокращение суммы налоговой задолженности в пересчете на доллар. Общие налоговые льготы включают льготы на расходы по уходу за детьми, расходы на образование и возобновляемые источники энергии.

Удержание подоходного налога штата

Большинство штатов требуют, чтобы работодатели удерживали подоходный налог штата из зарплат своих сотрудников. Удержание – это распределительная система, которая помогает налогоплательщикам платить подоходный налог штата в течение года, а не задолжать крупную сумму денег в конце года.

Подача декларации о подоходном налоге штата

Налогоплательщики обязаны подавать декларацию о подоходном налоге штата, если их налогооблагаемый доход превышает порог подачи декларации штата. Крайний срок подачи деклараций по подоходному налогу штата обычно — 15 апреля, но в некоторых штатах установлены другие сроки.

Вот некоторые дополнительные факторы, которые могут повлиять на ответственность штата по подоходному налогу:

Резидентство в штате. Налогоплательщики, как правило, обязаны платить подоходный налог штата в том штате, где они проживают. Однако из этого правила есть некоторые исключения. Например, многие штаты позволяют нерезидентам засчитывать налоги, уплаченные в их штате, в счет своих обязательств по подоходному налогу штата.

Доходы из нескольких штатов. Если налогоплательщик получает доход из более чем одного штата, от него может потребоваться подача налоговых деклараций в нескольких штатах. Это может быть сложно, и часто рекомендуется обратиться за профессиональной налоговой консультацией.

Изменения налогов штата. Законы штата о подоходном налоге постоянно меняются, поэтому важно быть в курсе последних изменений. Лучший способ сделать это – проконсультироваться с налоговым консультантом.

Часто задаваемые вопросы о том, как рассчитать налог с продаж

Дэниел Клинтон

Управляющий редактор Wix eCommerce

Дэниел — управляющий редактор Wix eCommerce. Он использует свой опыт продавца, журналиста и маркетолога для создания контента, который помогает онлайн-бизнесу расти.

Анонсы наших новых статей в Телеграме